发布时间:2021-10-13 阅读量:

近日,经济合作与发展组织(OECD)经过几个月的谈判之后正式宣布,代表超过全球90%GDP的136个国家已经同意进行税务改革,改革内容包括设立15%的最低企业税率,以防止跨国公司将业务转移到避税天堂。新规预计在2023年或2024年实施。

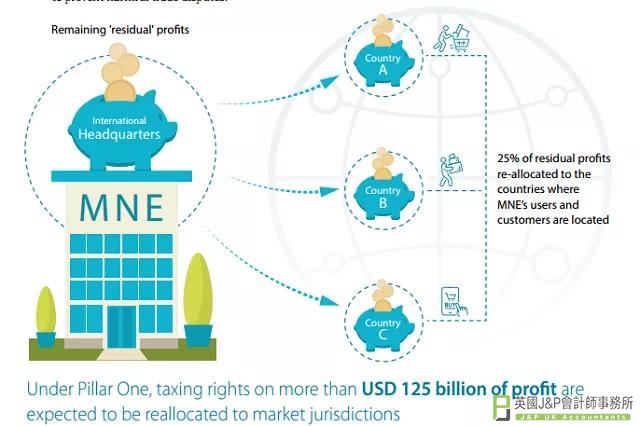

经合组织估计,在双支柱国际税收制度解决方案下,全球100家最大的跨国公司将重新分配1250多亿美元的资金。

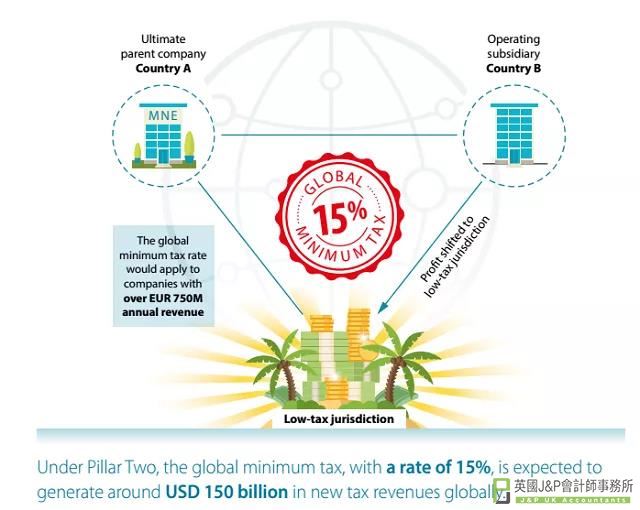

而新的最低税率适用于销售额为7.5亿欧元的企业,预计每年可在全球产生约1500亿美元的额外税收。

1、增加各国尤其是G7国家的企业税收收入。

美国财政部长耶伦表示,提高企业税和全球最低税率,将显著增加美国政府的企业税收收入,也有助于各国为基础设施和教育等项目提供资金。把最低公司税率设置为15%,每年能够使全球各国增加约1500亿美元的税收。

2、弥补因新冠疫情而造成的各国公共财政损失。

新冠疫情发生以来,全球各国都受到了较大影响,部分国家经济甚至濒临崩溃。即便美国这个世界第一强国,也只能靠美联储无限量发行美元来度过危机。各国财政捉襟见肘,需要得到新的收入支持。

3、维持金融稳定和财税可持续性,防范经济下行风险及负面溢出效应。

达成全球税制改革,也有助于维持国际金融市场稳定和财税可持续性,防范世界经济下行风险及负面溢出效应。

4、避免各国恶性竞争,用低税率和免税优惠吸引跨国巨头企业

过去几十年来,世界各国争相用超低税率和免税政策来吸引跨国巨头企业入驻。这种内卷不断加深,使得各国利益都受到了损害。设定最低税率,就能避免这种税率上的恶性竞争。

经合组织围绕全球税制改革的谈判有两个支柱,重点是所谓的BEPS,即“税基侵蚀和利润转移”。全球最低税率将适用于全球销售额达到7.5亿欧元(8.68亿美元)的跨国企业的海外利润。

各国政府仍然可以制定他们想要的当地公司税率,但如果公司在某个国家支付较低的税率,其本国政府可以将其税收“提高”到15%的最低水平,从而消除转移利润的优势。

另外,该协议也将允许收入所在国对最大的跨国公司所谓的超额利润(定义为超过收入10%的利润)征税25%。

2020年企业税率低于15%的国家包括塞浦路斯(12.5%)、爱尔兰(12.5%)、吉尔吉斯斯坦(10%)、卡塔尔(10%)、匈牙利(9%),以及泽西岛、开曼群岛和英属维京群岛等税率为0的“避税天堂”将会遭到“重创”。

而我国目前企业所得税率为25%,远高于15%。既高于OECD包容性框架下12.5%的税率目标,也高于美国15%的最低税率底线,因此不会受到过的影响。

值得一提的是,全球最低企业税率可能会对中国香港现行税制带来冲击。中国香港作为全球第七大避税港,也是亚洲最大的避税港,有效公司税率不超过10%。全球最低企业税率将会削弱其低税率的优势,增加在港跨国企业税务和合规成本。

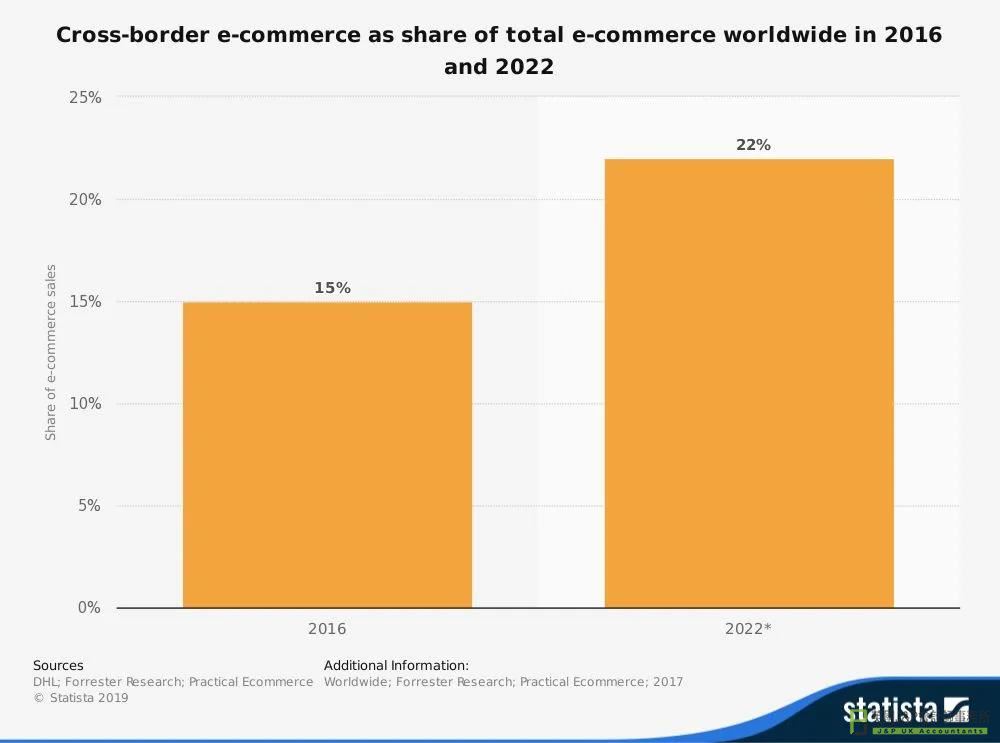

2021年马上就要进入尾声了,全球市场经济每一分钟都在飞速的变化,随着越来越多的消费者从其他国家购买商品,跨境电商获得了巨大的发展势头。想要捷足先登抢占市场份额,就得提前布局全球化市场,对于明年的市场有所规划。