发布时间:2019-01-25 阅读量:

2017年12月28日,

德国税局爆发第一轮VAT大普查行动,宣布全面启动税务合规化

跨境电商行业显然已经渡过了“放养”的野蛮式生长期,正朝着规范化、合规化的道路大步迈进。合规化是趋势,但当下时节得过且过,却是不少跨境电商从业者的心声。不合规之路还能走多久?2017年末,亚马逊德国站VAT事件,可能就是惊醒大众的当头一棒。

2017年跨境电商卖家“大量备货”,遭遇销售滑铁卢,货物大量积压,企业资金流的健康运转面对巨大威胁却是不争的事实。上市企业,可以从外部融得资金维持运转,但当前行业的形式下,中小卖家想得到资本市场的支持却异常困难。即便是从银行贷款,也会因为跨境电商企业财务、税务等方面的不合规问题,难以进行。

2018年2月4日,

瑞典宣布加入VAT阵容,所有进口非欧盟产品都需要交VAT

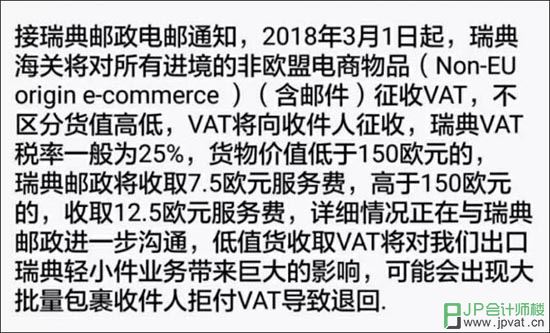

瑞典邮电电邮

PostNord公关经理Thomas Backteman表示:“我们将迅速创建一个从货值1克朗起开始征收VAT税的系统。海关部门要求3月1日给出相关报告。”

除了VAT税外,PostNord也可能向每个包裹收取125克朗(约15.8775美元)的管理费。Backteman表示:“我们的管理费可能为125瑞典克朗,但目前还没有确定新系统中这一费用究竟是多少。”

Postnord为每个需要缴交VAT税的包裹收取管理费,这就意味着从中国海淘便宜产品的时代将结束。即便产品只需要10克朗,买家也需要支付高额的VAT税和管理费。VAT税一般是产品价值的25%。

2018年2月1日,

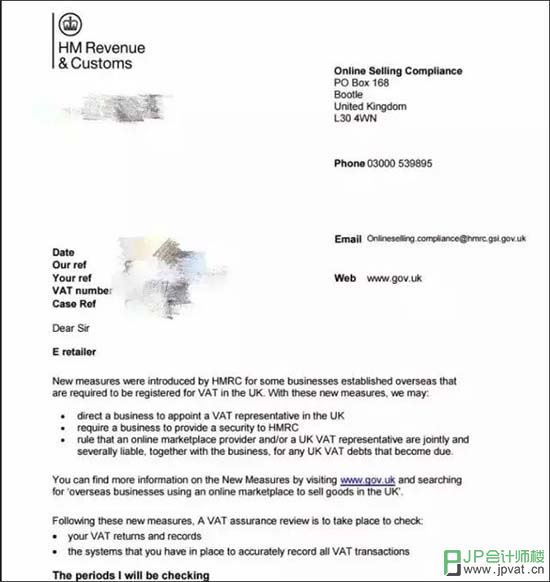

英国税局以ebay为切入口,开启严查英国站卖家VAT行动

eBay向平台卖家发送邮件,提醒其增值税(VAT)纳税义务。平台与英国税务总署(HMRC)合作,打击逃税行为。邮件标题为“Important Tax Reminder: Your Value Added Tax Obligations”,提醒在eBay英国站销售的卖家遵守纳税条例,履行纳税义务。3月1日之前必须提交VAT

2018年2月5日,

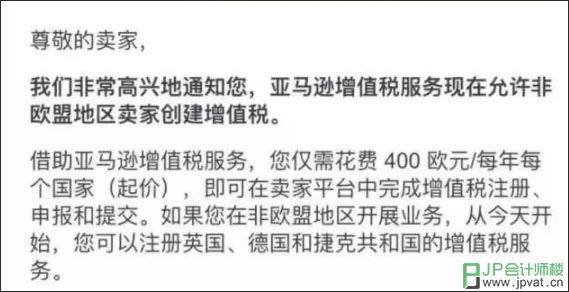

亚马逊上线增值税服务,大规模发送邮件提醒注册VAT

亚马逊邮件

亚马逊欧洲站客服表示,卖家必须要在3月1日之前添加VAT税号,且之前漏掉的税款也要被追缴。

2018年2月25日,

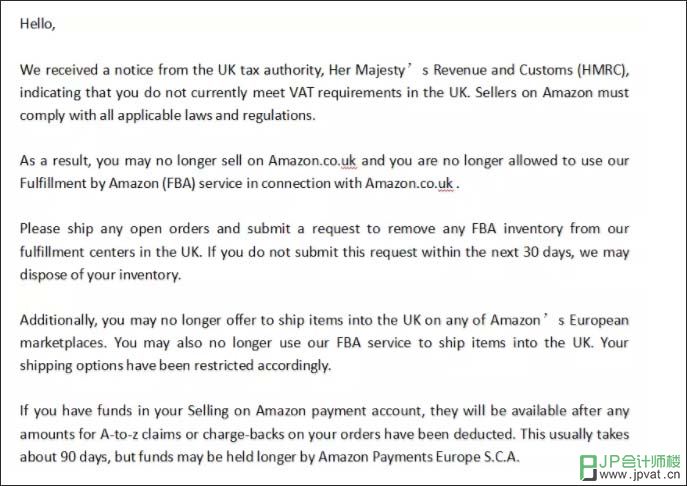

卖家收到英国站账号不符合英国VAT要求的邮件,要求30天内移除英国FBA库存

英国VAT邮件

邮件显示,亚马逊收到了HMRC关于该卖家不符合英国VAT对亚马逊英国站卖家的要求的通知,因此该卖家可能不能在亚马逊英国站继续销售并且不再被允许使用英国FBA。同时,要求该卖家在30天内提交一份申请移除该卖家在亚马逊英国FBA的库存。如果30天内没有移除在亚马逊英国FBA的库存,亚马逊将会处理该批库存。卖家需联系HMRC解决英国VAT问题,等HMRC撤除通知的时候,亚马逊会允许该卖家重新销售。

2018年3月1日

瑞典VAT正式生效,卖家大批货物被退回或拒付

线上销售2018年3月1日起,瑞典海关对所有的非欧盟电商物品(含邮件)征收VAT,不区分货值高低,VAT将向收件人征收。导致大量跨境电商卖家屏蔽或想要屏蔽瑞典。

在消费者而言,他们需要支付额外的税款。而中国卖家也面临大批量包裹因收件人拒付VAT导致退回的情况。

据了解,瑞典VAT税率一般为25%,货物价值低于150欧元的,瑞典邮政将收取7.5欧元服务费,高于150欧元的,收取12.5欧元服务费。

2018年3月3日

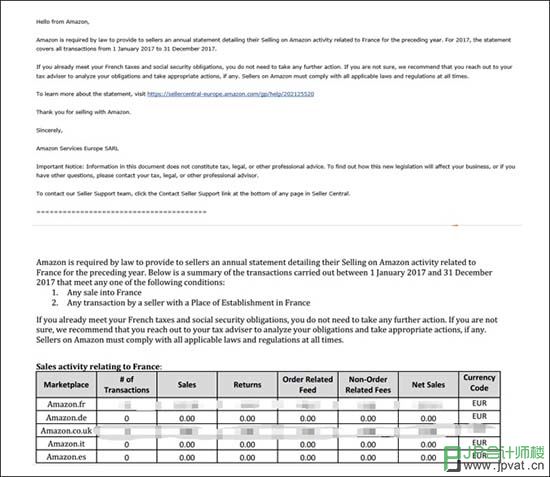

大批卖家收到关于法国全年销售的税务信息邮件,法国政府有意向英国的税务合规化看齐

法国税务信息邮件

据邮件内容显示:

“根据法律规定,亚马逊必须向卖家提供一份年度声明,详细说明他们在去年与法国有关的亚马逊销售活动。该报表涵盖2017年1月1日至2017年12月31日的所有交易。如果你已经达到法国的税收和社会保障义务,则无需采取任何进一步行动。如果不确定,我们建议你与税务顾问联系以分析你的义务并采取适当的行动(如果有的话)。亚马逊的卖家必须始终遵守所有适用的法律和法规。”

2018年3月9日

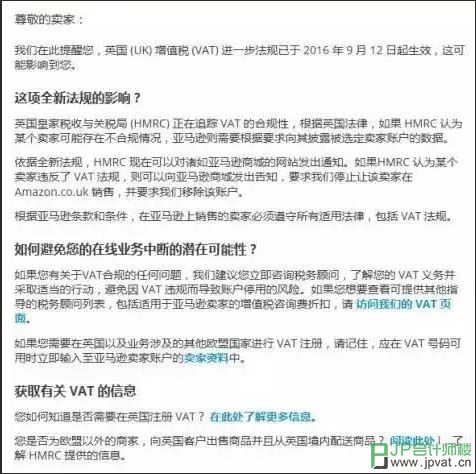

英国VAT新规草案发布,严查偷税漏税行动发出通牒。

《2018年英国财政法案》(Finance Act 2018)即将生效,法案规定,如果英国税务及海关总署(HMRC)发现在英国储存商品的非英国企业违反英国增值税VAT注册要求,电商平台须根据相应要求停止该企业在其平台销售商品。

2018年3月17日

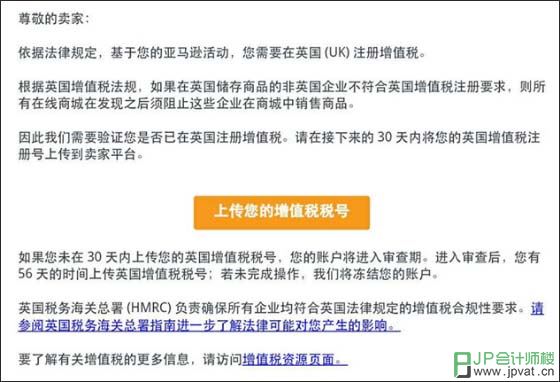

VAT新规实施前,英国税局再发“红色”信号预警,30天未上传VAT税号账户将被审查

多位卖家再次收到亚马逊邮件提醒。邮件内容显示:“根据英国增值税法规,如果在英国储存商品的非英国企业不符合英国增值税注册要求,则所有在线商城在发现之后须阻止这些企业在商城中销售商品。因此我们需要验证你是否已在英国注册增值税,并需在接下来的30天内将你的英国增值税注册号上传到卖家平台。”

邮件中还特别指出,如果卖家未在30天内上传相应的英国增值税税号,那么账户将会进入审查期,进入审查后,即会有56天的时间上传英国增值税税号,若未完成操作,那么卖家的账户将会被亚马逊冻结。

英国增值税法规

2018年4月12日

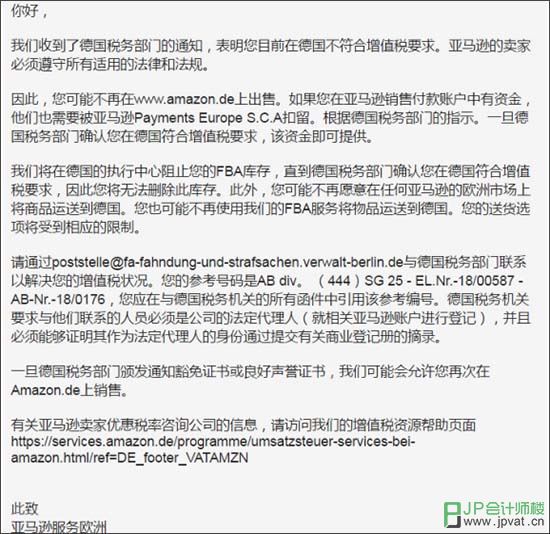

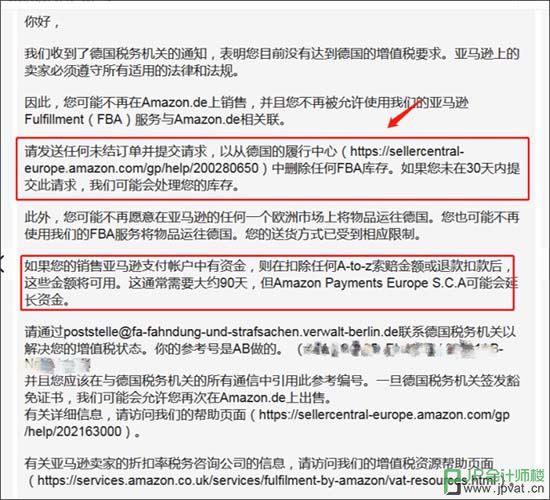

事隔四个月,德国税局再次群发VAT邮件,引发封号风暴!

大量卖家称其亚马逊德国站收到邮件通知,因没有提交德国VAT税号,亚马逊已经移除该卖家在德国站的销售权限。与此同时,该卖家账户中的数十万欧元资金及库存也一并被冻结了。

亚马逊德国站邮件

据该邮件内容显示,没有提交德国VAT税号的卖家,亚马逊不仅会移除该卖家在德国站的销售权限。同时,卖家账户中所剩余的资金和库存也将一并被冻结,直至卖家获得德国税局颁发的豁免证书或良好声誉证书(对于中国卖家而言,主要提供的就是VAT证书)。

2018年6月5日

欧洲5国联合整治偷税漏税行为,要求卖家8月底前上传VAT税号

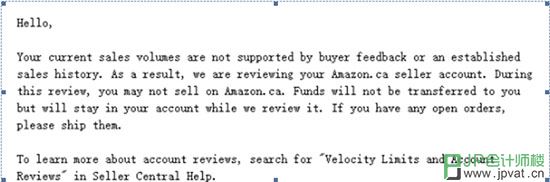

邮件内容指出:“亚马逊要求卖家在8月31日前将德国、法国、意大利、西班牙增值税税号上传至卖家平台,如未能在截止日期前完成上述操作,将会违反相关的增值税要求,因而无法入库商品或无法继续在商城销售商品。”部分卖家称,除了邮件通知,还接到了亚马逊中国客服的电话,客服表示接下来还将对更多中国卖家进行逐一通知,表明其合规化事态严重性与紧迫感。然而还没等到8月31日,就已经有上万个英国账户由于未及时上传VAT税号被封,连自发货卖家也无法幸免。

2018年7月12日

英国税局进行VAT地毯式查账,群发邮件提醒卖家注册英国VAT

英国税局邮件

甚至有卖家直接收到了税局的“被移除销售权限的邮件”

被移除销售权限的邮件

部分卖家收到英国税务局(HMRC)的查账通知

英国税务局(HMRC)的查账通知

2018年11月26日

大批卖家收到德国税局合规化法案落地前的第一波VAT提醒邮件

数万卖家账号在德国合规法案落地前已被封,FBA受限制,连自发货卖家也无一幸免

除开德国,其他关联站点也陆续被限制。

2018年12月27日

德国VAT封号行动再次启动,

德国VAT封号邮件

关于2019年跨境电商行业的发展趋势,J&P会计师事务所创始人Julia表示,从中美贸易战的开始,到美国海关两次加征税务,再到后来的美国启动退出万国邮政程序,到最后中美贸易战的“休战”,整个“闹剧”对中国跨境电商行业总体发展都影响甚微,甚至在某些层面上刺激了中国跨境电商行业的发展。

目前中美两方仍然处于“休战状态”,卖家得到了90天的“缓冲时间”重新规划布局美国市场,全面发展美国站已非万全之策,应该守住美国站,同时积极往欧洲站发展。其次,美国退出万国邮政并非板上钉钉的事,但以美国小包邮寄的小卖家们,应该尽快解决渠道问题以应对万国邮政的邮费上涨趋势。

而欧洲站方面,英国,德国,法国甚至意大利都已经启动了税务合规化流程,希望能在英国脱欧之前尽量把确实的税务漏洞补回来,德国的税务合规化法案已经打响了第一枪,其他欧盟国家也预估在未来半年会出台合规化法案草案,以应对中国卖家偷税漏税的行动。合规化行动已经是大势所趋,为了账号的安全千万不能铤而走险,大批卖家在收到提醒后不久就已经遭到了封号及其他账号受牵连限制销售等情况出现,建议及时咨询身边的税务顾问制定万全的保障方案。

2018年,跨境电商行业已经从野蛮生长的时代迈向精耕细作,从万众出海到抱团取暖,中国制造出海的道路会在2019年变得越来越明朗,而中国在元旦期间出台的《电商法》也给跨境电商卖家做了强而有力的后盾,一切都在往好的方向发展。未来一年,亚马逊中东站和印度站将会成为世界的焦点,Facebook也会成为亚马逊站外推广的大热渠道,跨境电商卖家们应该抓住机遇,尽早制定好计划,守住欧洲,进军世界。