发布时间:2022-12-21 阅读量:

目录

一、日本JCT注册

什么是日本消费税JCT

哪些跨境卖家需要注册JCT注册号

JCT税号注册流程是怎样的

日本JCT注册需要什么资料

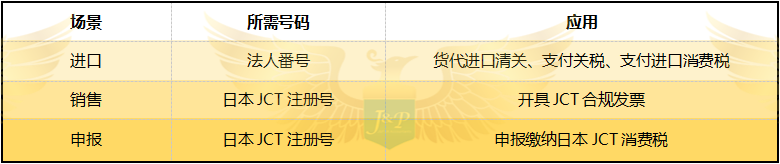

法人番号和JCT注册号区别是什么

老账号注册JCT要不要补税

不注册日本JCT注册号会有什么影响

二、日本JCT清关

清关逆运算是什么意思

日本JCT如何清关

日本清关的两种模式

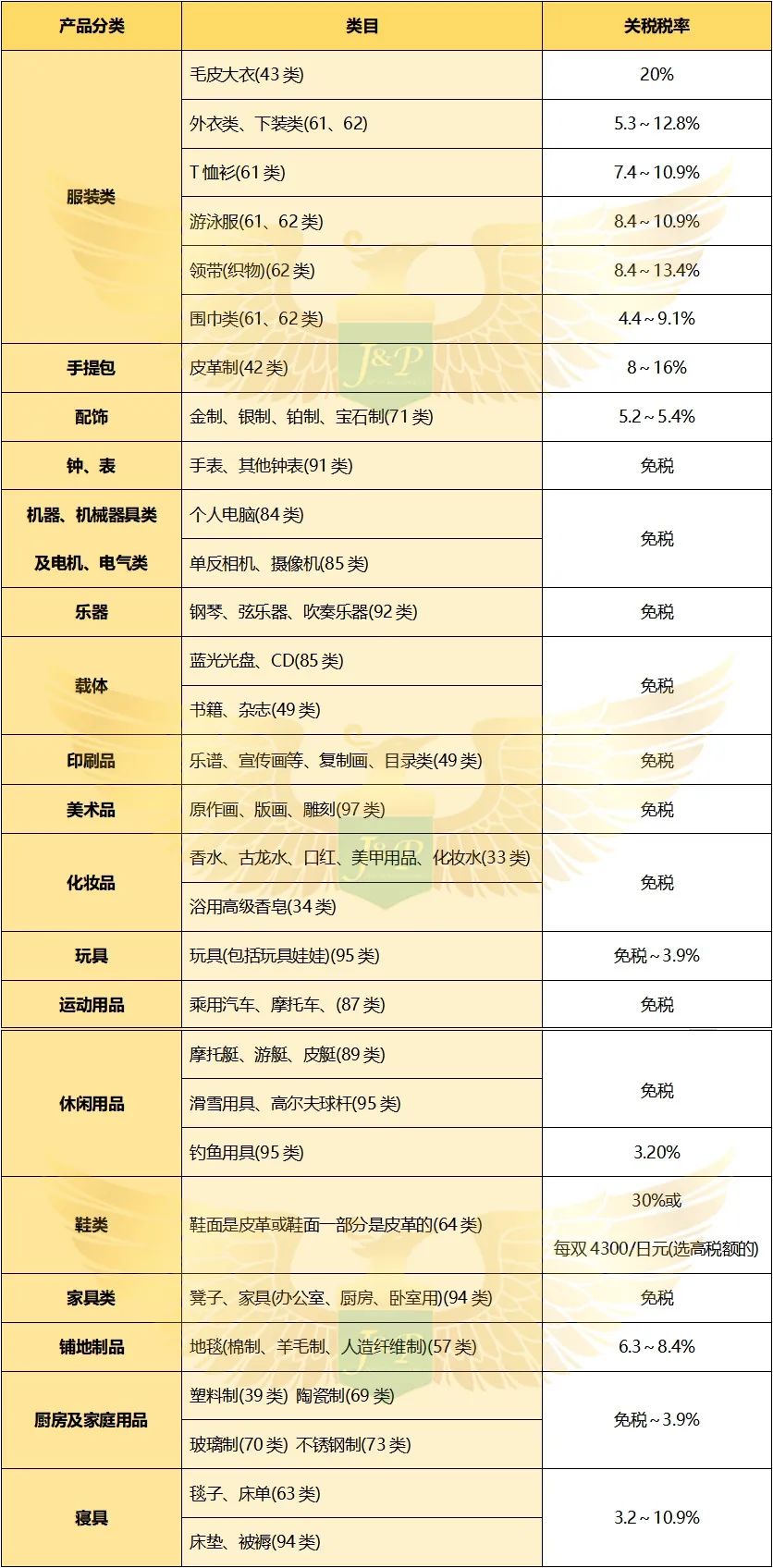

日本关税税率是多少

什么情况可以抵扣进项税金

哪些费用可以进行抵扣

三、日本JCT申报

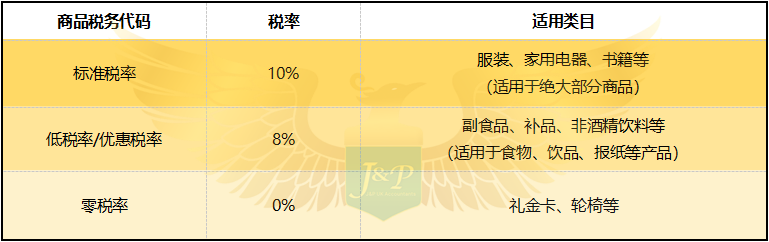

日本JCT税率是多少

日本JCT申报方式

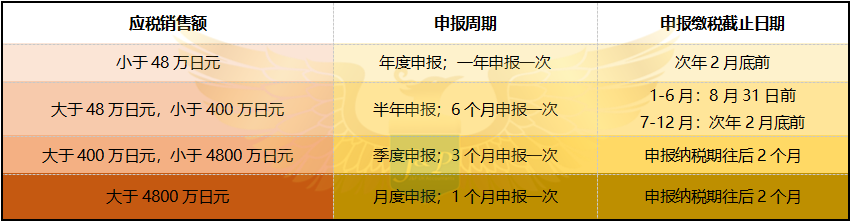

日本JCT申报周期

逾期申报会面临什么样的处罚

什么情况下进项税金无法抵扣

税金的计算公式是什么

日本消费税全称是Japaneseconsumption tax,下文简称JCT。JCT属于日本消费者在购买商品时所需支付的税费一种。无论是线上还是线下,只要有交易产生,那么消费者就需要缴纳相对应的JCT消费税。

根据日本JCT税法要求,卖家只要符合以下任一条件,即为JCT纳税实体,必须根据税务要求依法注册并申报缴纳相关税金:

1)基准期内的应缴税销售额大于1000万日元;

2)基准期内的应交税额小于1000万日元,但在上一个基准年上半年的应交税额大于1000万日元;

3)公司注册资本金在1000万日元以上。

基准期定义:

基准期是指纳税期限前的两个基准年,不同公司类型基准年的起始月都不一样:

个体(工商户):基准年是从1月-12月;

中国公司:基准年是从1月-12月;

日本公司:基准年是4月至次年3月。

注意:

目前日本JCT属于自愿注册,也就是说,您不满足上述销售额阈值同样可以申请注册日本JCT。

Step 1

跨境卖家根据税务代理要求准备好相关的JCT注册资料。

Step 2

税务代理将JCT注册资料递交到日本国税厅进行税号注册。

Step 3

日本国税厅对跨境卖家的申请资料进行审核并下发法人番号(由13位数字所组成)。

Step 4

税务代理向日本税务局提交授权代理申请。

Step 5

日本税务局通过授权代理申请并下发JCT注册号。

Step 6

跨境卖家将JCT注册号上传至平台后台进行审核。

Step 7

审核通过,完成日本JCT税务合规。

法人身份证明材料;

企业营业执照;

平台店铺证明材料;

JCT注册申请表;

授权代理申请等。

一般情况下,中国跨境卖家在申请日本JCT注册号的时候,会先接收到由日本国税下发法人番号,代表其企业已经完成日本工商系统注册登记;而后才会下发日本JCT税号,代表其完成日本税厅注册登记。

◆ 法人番号格式

法人番号为企业专属税号编码,一般由13位税号编码所组成。

法人番号查询地址

https://www.houjin-bangou.nta.go.jp/

卖家可以在法人番号版块输入法人番号13位数字,便可以看到公司信息及税号是否有效。

◆ 日本JCT号格式

JCT号为日本消费税发票号,一般由字母+13位税号编码所组成。

JCT号查询地址

https://www.invoice-kohyo.nta.go.jp/

可以通过以上链接查询,JCT税号生效详情

目前,日本税厅暂时没有明确的文件规定申请JCT注册号需补税,因此短时间内不会受到税厅的查账。

但是,未来随着税制的完善,有可能会对这部分的历史税金进行追缴,同时追溯其欠税时长,进行罚金及滞纳金的累积计算,因此卖家需要多方考虑日本JCT号注册好之后是否要自愿补缴税金。

根据日本JCT发票留存制度及亚马逊平台给出的JCT合规要求,2023年10月1日前无法提供日本JCT注册号,那么将无法开具日本JCT消费税合规发票。买家也将无法对采购的商品进行消费税抵扣工作,从而影响店铺订单数量及复购率。

此外,不使用自己的法人番号进行清关缴纳进口消费税的话,后期申报的时候将会对进项消费税抵扣造成一定的不便。

货物进入到日本市场上进行销售,其商品在日本电商平台上的售价和国内费用成本(在境内产生的运输费、保险费,进口时缴纳的关税和进口消费税等)都是可以确定的,通过逆运算的方法计算出该货物的完税价格。

一般日本进口清关都会用到法人番号进行清关。在清关的时候,货代会选择ACP的模式,可以在获取合规税金单后用于后续申报抵扣。

1)IOR清关

登记进口商(Importer of Record,简称IOR)。当货物进口到日本海关的时候,需要日本当地登记进口商,而进口商有义务在进口时支付进口消费税和关税。此外,进口商需要对进口到日本市场的商品承担起相对应的合规性法律法规负责。同时,非日本居民实体无法申请IOR。

2)ACP清关

海关手续代理人(英文全称Attorney for the Customs Procedures,简称ACP)。ACP属于在日本海关注册的日本居民实体,其主要职责是代理非居民进口商处理日本海关进出口手续,也是中国跨境电商企业最常用的清关方式。

3)IOR和ACP的区别

IOR是作为海外卖家的进口商,代替卖家进口的服务,同时需要缴纳关税、消费税等义务。而ACP则是作为海外卖家的代理进口商,承担进口消费税及进口关税缴税义务的是卖家本人,ACP作为代理无需承担相关的连带责任。

目前市场上有所谓的“双清包税”渠道,都是使用的IOR清关,具有一定的风险。

日本关税税率查询网址

https://www.customs.go.jp/tariff/2018_1/index.htm

根据日本海关的相关文件显示,日本进口关税的税率在0%到30%之间。除了CIF(到岸价格)外,不同的关税其计算税费的测量单位都存在一定的不同。

个别商品如果存在两种关税税率,那么将会取两者较高金额者进行关税税费的征收,而部分商品则会以单个数量进行关税征收。

如果您在海关进口货物时缴纳了进口消费税,但最终并未产生实际销售(即销项消费税小于进项消费税),那么卖家可以用自己所申请的JCT号向税局抵扣并退回未产生实际销售的货物的税金。

只要拿到含有自己公司的法人番号和公司名称的正规发票,并且在纳税义务年度即可对应地去抵扣已交的消费税,税单上会明确标明具体的可抵扣消费税金额。

对于中国卖家而言,可抵扣消费税的票据有:进口清关票据和跨境电商平台相关费用票据。

标准税率为10%(其中消费税率7.8%,地方税率2.2%);

低税率为8%。

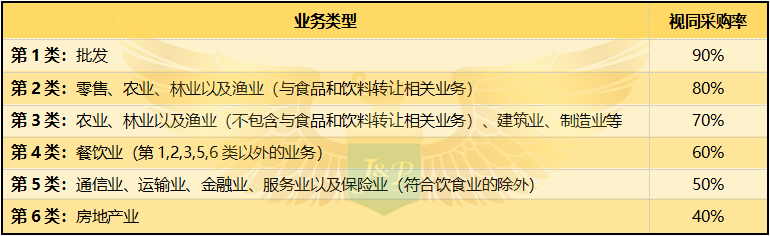

◆ 简易申报

简易申报的主要目的是为了减轻中小型公司报税负担,不以实际发生的进项消费税进行抵扣,而以销项消费税乘以认定采购率计算的进项消费税进行抵扣的征税制度。

哪些卖家可以申请简易申报?

第一个纳税年度应税销售额不超过5000万日元,

第二个纳税年度应税销售额不超过5500万日元,

第三个纳税年度应税销售额不超过6000万日元。

......

逐年递增500万日元。

注意:

跨境卖家一旦申请简易申报的方式,那么2年内不得更改申报方式,2年后才能申请退出简易申报转标准。

◆ 标准申报

默认情况下,税局是给卖家选择标准申报方式,符合简易申报条件的卖家可提前通过税务代表向税务局申请简易申报。

海关逆算收取的进口消费税票据、日本当地采购的消费税票据、Amazon的FBA费用消费税进项票据等可以抵扣,其实JCT实际税负并不会增加太大。

(1)若上一个纳税期间的消费税额(不包括地方消费税)低于48万日元,则依然采用1次确认纳税申报表,总共一年申报1次(年申报);

(2)若上一个纳税期间的消费税额(不包括地方消费税)高于48万日元低于400万日元,则采用1次中期申报表,1次确定纳税申报表,总共一年申报2次(半年申报);

(3)若上一个纳税期间的消费税额(不包括地方消费税)高于400万日元低于4800万日元,则采用3次中期申报表,1次确认纳税申报表,总共一年申报4次(季度申报);

(4)若上一个纳税期间的消费税额(不包括地方消费税)4800万日元以上,则采用11次中期申报表,1次确认纳税申报表,总共一年申报12次(月申报)。

◆ 逾期付款和申报的处罚。

延迟支付税金,将征收延迟支付的利息

按以下利率计算:

头2个月:7.3%或特别标准利率+1%的年利率,以较低者为准。

2个月之后:14.6%或特别标准利率+7.3%的年利率,以较低者为准。

◆ 逾期提交申报表

将被处以以下处罚:

5%;如果在到期日之后,自愿提交CT申报表(即在收到审计通知之前)。

10%;如果在收到审计通知后,但是在审计前提交CT申报表(或超过50万日元的部分为15%)。

15%;如果在税务稽查中发现错误(或超过50万日元的部分为20%)。

增加10%;此外,如果纳税人在过去五年内因税务审计发起的更正而受到不申报或欺诈的处罚,则不申报(逾期申报)的罚款将增加10%。

◆ 错误申报处罚

如果在税金申报中少报了税款,将受到以下处罚:

0%;如果是自愿披露(即在收到审计通知之前);

5%;如果纳税人在收到审计通知到预期改正的期间内自愿披露(或超过50万日元的额外税款部分或原始金额的10%,以较大者为准);

10%;预计改正后,(或超过50万日元的额外税款部分的15%或原来的金额,以较高者为准)。

一旦使用简易申报,只能缴税,不能退税。这也适用于我们注册的离岸JCT。亚马逊收取的费用(含JCT)不能再简易申报中抵扣。

PS:日本消费税简易申报类似于英国的低税率优惠政策,一旦使用了低税率进行申报就不能抵扣相关的成本。

简易申报的应税金额计算公式:

实际应交税金=应税销售额*10% -应交税金*采购抵扣系数

采购抵扣系数区分列表

(一般中国卖家为第2类-零售业)

标准申报的应税金额计算公式:

标准申报税金=应税销售额*10% -进口/当地商品采购额*10%-应税采购额*10%-平台相关费用额*10%

注意:

平台相关费用包括运输费、仓储费等,且必须含税;不包括广告消费税发票。

最后

如您有日本JCT注册申报的需求,或者是想了解更多日本JCT相关注册要求及注意事项,欢迎添加J&P官网的客服进行咨询。